この記事を読むのに必要な時間は約 23 分です。

鹿児島県には多くの金融機関があり、そのほとんどが「マイカーローン」を取り扱っています。

県内には地域密着型のローカル銀行はもちろんですが、都市銀行の多くが支店を展開していますし、外資系企業も鹿児島県内に店舗や支店を展開していて、マイカーローンを取り扱っています。

たくさんの選択肢があることによって、マイカーローンの市場競争が激しくなり、結果的に県民にとっては嬉しい低金利での借り入れを可能にしています。

県内でどのような金融機関から、どんなマイカーローンがラインナップされているのかをご紹介しましょう。

鹿児島県でマイカーローンが組める金融機関

| 金融機関 | 金利 | 限度額 | 期間 |

|---|---|---|---|

| 三菱UFJ銀行(全国対応・来店不要) | 1.5%〜2.45% | 50万円~1,000万円 | 6ヵ月~10年以内 |

| 静岡銀行(全国対応・来店不要) | 1.35%~3.65% | 10万円~1000万円 | 6ヵ月~10年以内 |

| 損保ジャパン(全国対応・来店不要) | 1.5%~3.95% | 20万円~1000万円 | 6ヵ月~10年以内 |

| 九州労働金庫 | 1.95%〜2.45% | 1000万円以内 | 10年以内 |

| 西日本シティ銀行 | 1.85%~2.55% | 10万円~1000万円 | 6ヵ月~10年以内 |

| 鹿児島相互信用金庫 | 1.9%~3% | 10万円~1000万円 | 6ヵ月~10年以内 |

| 南日本銀行 | 1.8%~4.8% | 10万円~1000万円 | 6ヵ月~10年以内 |

| 鹿児島信用金庫 | 1.8% | 1万円~1000万円 | 3ヵ月~15年以内 |

| 鹿児島県医師信用組合 | 1.6%~1.8% | 2000万円以内 | 10年以内 |

| 鹿児島銀行 | 1.95%~2.55% | 1000万円以内 | 15年以内 |

| JA鹿児島きもつき | 1.1%~1.6% | 10万円~1000万円 | 6ヵ月~15年以内 |

ネット申し込み可全国対応のおすすめマイカーローンはこちら

固定金利と変動金利が選べる!九州労働金庫のカーライフローン

九州労働金庫のマイカーローンは、会員金利、生協組合員金利、そして一般労働者金利と3種類がラインナップされているのが特徴です。

「最も安く借りられるのは労金の会員になっている場合」なので、もしも九州労働金庫から借入れを考えている人は、いくつかの条件を満たして会員になっておくことをオススメします。

会員になるためにはいくつかの条件がありますが、九州労働金庫の従業員でなければいけないということはありません。

九州ろうきんに出資して加入できますし、正社員として勤続1年以上の満18歳から76歳なら今からでも加入できます。

また、九州ろうきんでは、変動金利(1.8%〜2.1%)と固定金利(2.0%〜2.3%)を選ぶことができます。

少しでも最低水準金利(1.8%〜2.1%)で借りたい場合には、変動金利がオススメなのですが、変動金利は定期的に金利の見直しが行われるため、必ずしも契約した時の金利が完済まで適用されるというわけではありません。

そのため、市場最低金利というわけではなくても低い金利が完済まで適用される固定金利を選ぶ人は多いです。

九州労働金庫のマイカーローンは、自動車やバイク、その他マリンスポーツ系の乗り物などの購入費用として借りられる他、車検にかかる費用として借りたり、修理やメンテナンス、免許取得のために借りることもできます。

また他のマイカーローンからの借り換えにも対応しています。

繰り上げ返済をしても手数料不要!西日本シティ銀行

西日本シティ銀行のマイカーローン「NCB EZマイカーローン」は、書類を郵送したり店舗に来店する手間がいっさい必要なく、すべてのローン申し込み手続きがWEBだけで完結できるという特徴のある借入商品です。

希望する借入額が300万円を超える場合には収入証明書が必要となりますが、300万円以下なら必要ありませんし、もしも資金に余裕があってマイカーローンを繰り上げ返済したいという場合にも、手数料等がかかること無く、気軽に繰り上げ返済できるという魅力があります。

西日本シティ銀行は、普通預金の口座を持っていない人でもマイカーローンを借りることはできますが、口座を持っていて給与の振り込み口座として利用していたり西日本シティ銀行で住宅ローンを組んでいる人なら、マイカーローンの金利は0.4%ディスカウントしてもらうことができます。

さらに、西日本シティ銀行で(1)カードローン(2)ALLINOE(3)西日本シティのアプリを利用している方は、マイカーローン金利を項目ごとに、0.1%ディスカウントでき、最大0.7%の金利を引き下げる事が出来ます。

ただし、西日本シティ銀行のマイカーローンでは、別途で保証会社へ保証料を支払う必要がある点は注意しましょう。

ローン借入額が100万円で3年の返済期間の場合には、保証料として15,000円がかかることになります。

ケースバイケースでかかる保証料は異なりますが、保証料は最初に一括払いとなり、毎月の返済分とともに、分割払いにする事も可能です。

顧客にとって返済しやすいマイカーローンを提供している点は嬉しいものです。

パートや専業主婦でも収入があれば借入可能!南日本銀行のなんぎんマイカーローン

まず1つ目には、ネットで簡単に申し込めるという点があります。

南日本銀行の南銀マイカーローンでは、ネットで必要事項を記入するとわずか3秒で仮審査を受ける事ができ、借りられるかどうかが分かります。

また、申し込みはWEBでできるので、そばに店舗がなくても問題ありません。

ただし、WEBで申し込んだ場合には仮契約となるため、本契約の時には印鑑などを持って店舗に足を運ぶ必要があります。

もしも、南日本銀行のマイカーローンを検討している人は、その点も考慮したほうが良いでしょう。

2つ目には、正社員として働いていない人でも借りられるという点があります。

マイカーローンに限らず、金融機関からの借入では基本的に正社員として安定した収入を持っていることが大前提の条件となることは多いものです。

しかし南日本銀行では、専業主婦やパートなどでも、安定した収入があればマイカーローンを借りることができます。

正社員でないから金利が高いとか保証料が高くなるということはないので、その点は安心してください。

3つ目には、鹿児島県内の他の金融機関と比べても、トップレベルの低金利で借りられるという点があります。

ディーラーローンの金利よりも圧倒的に金利が安いことは言うまでもありませんし、他の銀行と比べても西日本銀行の方が低金利なので、大満足な借入ができるでしょう。

ロードサービス付きのマイカーローンも!鹿児島信用金庫

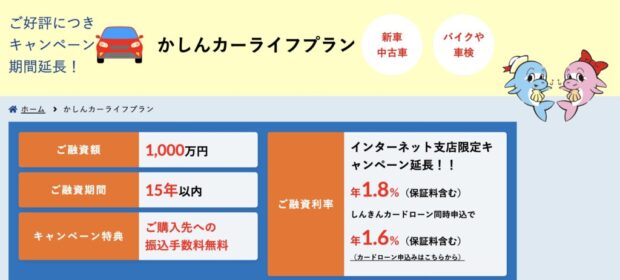

鹿児島信用金庫では、2種類のマイカーローンがラインナップされております。

まず1つ目には、一般的な「かしんカーライフプラン」があります。このプランでは、最高1000万円まで借りることができ、返済期間は最長で15年まで伸ばすことができます。

変動金利なので金利は常に見直されていていますが、地域密着型の金融機関として良心的な金利を適用してもらうことができます。

2つ目のプランは、運転中の万が一に備えてロードサービスが付いたマイカーローン「かしんRSマイカーローン」があります。

例えば走行中にパンクしたり、交通事故などで車が動かなくなってしまった時などには、ロードサービスに加入していることによって安心感を得ることができるだけでなく、費用面でも大きな節約ができます。

鹿児島信用金庫のマイカーローンは、ニーズに合わせて選ぶことができます。

適用される金利はプランごとに若干異なるものの、どれも良心的な低金利が適用されているのが魅力です。

医師を対象としたマイカーローン!鹿児島県医師信用組合

医師を対象としたマイカーローンが、この鹿児島県には存在しています。

「鹿児島県医師信用組合の新型マイカーローン」は、勤務医と開業医のどちらでも利用することができる借り入れで、保証会社となる鹿児島カードの承認を得られることが条件となっています。

返済期間は7年以内か10年以内かによって適用される金利は異なりますが、他の金融機関で借りる場合と比べると、良心的な低金利となっているのが特徴です。

- 返済期間7年以内:1.6%(保証料込・変動金利)

- 返済期間10年以内:1.8%(保証料込・変動金利)

鹿児島県医師信用組合のような組合は、組合員になるには出資をすればOKというルールになっている所が多いのですが、鹿児島県医師信用組合の場合には県内の医師会に属している医師及び家族が会費を支払って会員になる形となっております。

そのため、医師とは無関係の職業についている人は、残念ながら利用することはできません。

がん保障とセットにできる鹿児島銀行の「かぎんマイカーローン」

鹿児島銀行のマイカーローンは、年齢が20歳以上72歳未満で定期的な収入がある方なら、誰でも申し込みができます。

| 保証会社 | WEB受付 | 店頭受付 | |

| 基準金利 | 最大引き下げ後金利 | ||

| 保証会社 保証なし | 1.95% | 2.35% | 2.15% |

| 保証会社 保証あり | 2.15% | 2.55% | 2.35% |

鹿児島銀行野大きな特徴と言えば、団体信用生命保険の付与を選択できるという点です。

万が一の場合(死亡・高度障害時)には、自動車のローン残債をゼロにする事ができます。

団体信用生命保険の保険給付条件は下記2点となっていますが、詳細は契約書やお問い合わせで確認するようにしましょう。

- 死亡・所定の高度障害状態になった場合

- 医師の診断書等で保険会社に余命6か月以内と判断された場合

こちらを付与することで借入利率に年0.2%を加えられる形となります。

『業界最低水準金利!』JA鹿児島きもつきのJAマイカーローン

鹿児島には、「JA鹿児島きもつき」が展開されています。

JA鹿児島きもつきの「JAマイカーローン」の金利は、「固定金利のみ」なものの、業界最低水準の金利水準を維持しています。

それだけでなく、返済期限も最大15年と長期に設定でき、長期化できる事で、月々の返済額も少なく抑えることが出来ます。

固定金利:年1.1%~年1.6%

借入額は1,000万円以内で、保証料は「一括払い」か「分割払い」かを選択できます。

JAマイカーローンは、「JA鹿児島きもつき」の会員であることが条件となります。

会員になるための条件は、JAに勤務していなければいけないというわけではありませんが、鹿児島県内に住民票を入れていることが条件となり、会員になるためには出資をする必要があります。

その為、JAでマイカーローンを借りたい場合には、事前に会員になっておくことをおすすめします。

マイカーローンの審査について

マイカーローンだけに限ったことではありませんが、金融機関からお金を借りる際には、最初に審査を受ける事になります。

これは借りる金額に関係なく必要なプロセスで、審査に通らなければローンを借りることはできません。

自動車を購入したくてマイカーローンの申し込みをしたけれど、審査に通らなかったということは、少なからず起こり得る事態です。

ここでは、マイカーローンの審査について審査基準や通らなかった時の対策方法などをまとめてみました。

マイカーローンの審査基準

マイカーローンの審査基準は、金融機関ごとに異なります。

一般的に銀行の審査はディーラーローンよりも厳しく、正社員でなければ借りられないとか、年齢制限が設けられていたりすることが多いです。

また、正社員として働いている場合でも、勤続年数が1年以上とか2年以上と設定されていると、どれだけ高収入の正社員でも審査基準を満たさなければ審査落ちしてしまうことになります。

一般的に、マイカーローンはこれから購入する自動車という資産を担保として入れることによって、無担保ローンと比べると借りやすいというメリットがあります。

しかし最近のマイカーローンでは、多くの金融機関で自動車購入以外に免許取得費用や車検費用としても借りられるシステムになっていて、無担保ローンに近づきつつあります。

そのため、自動車を担保にして借りる場合と比べると、若干借りにくくはなっているかもしれません。

審査に通らない理由

マイカーローンの審査は、100%すべての人が通るわけではありません。

金融機関ごとに審査基準が異なるため、同じ人が同じ金額のマイカーローンの審査を受けても、通る金融機関もあれば落ちてしまう所もあるわけですが、審査に落ちるということは、どのような原因が考えられるのでしょうか?

まず考えられる原因は、金融機関の審査基準を満たしていないという点があります。

例えば正社員で勤続2年以上ということが審査に通る条件なら、それを満たさなければ審査落ちしてしまいます。

また、年齢制限は下限なら18歳以上とか20歳以上と定められていますし、上限は申し込み時の年齢と完済時の年齢の条件を満たすことが審査に通るために必要な要素となります。

これらを満たしていても審査に落ちてしまうという場合には、もしかしたら他社からの借り入れ状況に問題があることが考えられます。

例えば、過去に債務整理や自己破産をした経験があれば、顧客信用データベースにそうした事故記録が残っているため、その記録がクリアになるまではどの金融機関でどんなローンの審査を受けても通る可能性は限りなく低いと予想できるでしょう。

また、債務整理や自己破産までいかなくても、過去に返済遅延が何度もあったり、他社からの借入が収入に対して大きすぎると金融機関が判断した場合にも、残念ながら審査落ちという結果になってしまいます。

それは、マイカーローンの申し込み用紙に虚偽の申告をしたという場合です。

焦って申込書に記入すると、ウッカリ書き間違えてしまうことは起こるものですが、金融機関にとってはその虚偽の内容がウッカリのミスなのか、それとも意図的に虚偽申告されたものなのかという点までは分かりません。

そのため、どちらの場合でも申し込み書の内容が間違っていると、それだけで審査落ちする可能性が高くなります

うっかりミスの中でも特に要注意なのは、職場の電話番号とか勤続年数などです。マイカーローンの申し込みをすると、金融機関では必ず職場に在籍確認を摂るわけですが、この際にはローンの申し込みをした人が申告した電話番号に直接かけるわけではなく、別の方法で会社の代表番号などを調べて問い合わせるのが一般的です。

これは、在籍確認対策のために正社員ではないのに正社員のフリをする人への対策なのですが、明らかに職場の電話番号と異なる電話番号を記入してしまうと、裏に意図があるのではないかと疑われて審査落ちの原因となります。

また、勤続年数についても、勤続年数が長ければ審査にも通りやすくなることは言うまでもありません。

しかし、だからと言って転職したばかりなのに勤続年数をごまかしてしまうのは、審査落ちしやすくなる原因となるので注意しましょう。

ローンの申し込みをする際には、身分を証明するための運転免許証を提示することで現住所を確認することができますし、健康保険証を提示することによって、その人が正社員として働いているのかどうか、勤続が最低基準を満たしているかどうかという点を確認できます。

マイカーローンの申込書に虚偽の申告をしてバレないように祈るよりは、正直に申告をした上で審査に通してくれる金融機関を探したほうが、自分にとっては長期的に大きなメリットとなるでしょう。

審査に通らなかったらどうする?

マイカーローンの審査基準は、金融機関ごとに異なります。

そのため、1社から審査落ちという結果を受けたとしても、別の金融機関では審査に通る可能性はあります。

債務整理や自己破産など、すべての金融機関が情報照会するような事故記録があると、残念ながらどの金融機関に申し込んでも審査に通る可能性は低くなってしまいますが、金融機関が独自に定めている審査基準を満たさなかったために審査落ちしたという場合なら、別の金融機関に行けば審査に通る可能性はあるでしょう。

そのため、あきらめずに別の審査に通りやすい金融機関を探すことをおすすめします。

審査に通りやすい金融機関の探し方

金融機関の審査基準は、すべての審査基準がオープンになっているわけではありませんが、ザックリとした部分なら公開されています。

そうした基準を自分自身のスペックと比較してみて、大丈夫だなと思ったら審査に通る可能性は高いと言えます。

また、一般的にはマイカーローンの金利が低い場合には、審査基準は厳しく設定されている所が多いので、金利が少し高めの金融機関を狙うのも一つの方法です。

金融機関の多くは、マイカーローンの申し込みを実際に行う前の段階で、審査に通るか否かを大体把握できる仮審査制を設けています。

これはWEBを使うと簡単にできるもので、自分が審査に通りそうな金融機関を探す際には、ぜひ利用したいものです。

仮審査なので金融機関側に情報が残ることはありませんし、かかる時間も数秒程度と短いので、気軽に利用できる点がメリットです。

いくつかの金融機関を探してみたけれど、審査に通りそうなところを見つけられなかったという場合でも、あきらめてはいけません。

ローン商品の審査基準は、銀行や信用金庫などの金融機関は最も厳しいのですが、信販系の企業になると、審査基準は緩めになることが多いものです。

マイカーローンは複数を比較して選びたい

マイカーローンは、たくさんの金融機関や信販業者からラインナップされています。

それぞれローンの金利や限度額、返済期間などが異なりますし、金利優遇措置を採用している所もあったりするので、どのマイカーローンが自分にとってお得なのかは、ケースバイケースと言えるでしょう。

自動車やバイクを購入する時に、ディーラーや中古車販売業者からすすめられたマイカーローンをそのまま盲目的に利用してしまうのは、決して賢い方法ではありませんし、お得というわけでもないので注意したいものです。

返済期間は短い方が良いの?

マイカーローンは、それぞれの金融機関ごとに返済期間が設定されています。

一般的には最低でも6か月程度、長ければ7年~15年かけて返済できるシステムとなっていて、この返済期間は利用者が選択できます。

返済期間が短くなると、それだけ毎月の返済額は大きくなってしまいますが、完済までに支払う利息分の合計を低く抑えることができるというメリットがあります。

自分の家計の状況を考えて、毎月いくらまでなら返済に回せるのかという点には個人差がありますから、マイカーローンを申し込む際には、事前に毎月いくらの返済額ならOKなのかという点は、自分自身で把握しておくことが必要です。

マイカーローンの返済期間を決める際には、その車にどのぐらいの期間乗るつもりなのかという点も念頭に入れておく必要があります。

例えば、最長で10年のローンが組めるからと言って10年ローンを組んだ場合、もしもその車に5年程度乗って買い替えたくなった場合には、マイカーローンがまだ5年間分残っていることになるため、場合によっては買い替えの前にローンを完済しなければいけないことになりかねません。

買い替えの際にローンをそのまま継続して払い続けることになるのか、それともマイカーを手放す前にローンの完済が義務付けられていいるのかについては、金融機関ごとに対応が異なりますが、どちらの場合でも経済的にきつくなることは言うまでもないでしょう。

そのため、理想としてはマイカーローンは3年~5年ぐらいをめどとして、その範囲内で支払える金額のマイカーを購入するのが良いかもしれません。

毎月の返済額を少しでも低く抑えるための方法の一つに、ボーナス払いを利用するというものがあります。

金融機関からラインナップされているマイカーローンでも、ディーラーローンでも、どちらも年に2回のボーナス払い制度が利用できるものが多いので、もしも職場でボーナスが支給されている人は、ぜひ検討してみてください。

ボーナス払いの制度を利用すると、ボーナス時に数十万円という単位で返済をする事になりますが、その分毎月の返済額を低く抑えることができます。

ボーナス払いをしなければ毎月の返済額が5万円だけれど、ボーナス払いを利用しているので毎月の返済額が2万円でOKということになるわけです。